BITFINEX E' UN EXCHANGE SANO .....QUALCUNO VUOLE LIMITARE LA SUA ATTIVITA'. PRESERVERE L'INTEGRITA' DI BITFINEX SIGNIFICA PRESERVARE UN PO' DI LIBETA' NEL MONDO CRIPTO.

Bitfinex è l’exchange con maggiori volumi al mondo, ma non solo, possiede anche l’indirizzo Bitcoin più ricco del pianeta, che custodisce circa 150 mila Bitcoin (monitorabile qui).

Bitfinex è l’exchange con maggiori volumi al mondo, ma non solo, possiede anche l’indirizzo Bitcoin più ricco del pianeta, che custodisce circa 150 mila Bitcoin (monitorabile qui).

Dal sito di Bitfinex, si dice che per

muovere i Bitcoin da questo indirizzo servano almeno 4 firme su 7

(chiavi private), appartenenti a 7 persone che in genere si trovano

fisicamente in luoghi molto diversi del globo. Come l’exchange metta al

sicuro i propri fondi è una questione affascinante: se consideriamo un

valore di 10.000$per bitcoin (una media nella volatilità dell’ultimo

periodo) quel wallet

custodisce bitcoin per un controvalore di 1.500.000.000$ (1 miliardo e

500 milioni di dollari). E si tratta solo del wallet bitcoin! L’exchange

ha anche una riserva per ogni crypto listata, oltre che una riserva in

dollari e, ovviamente, in Tether dollars (USDT).

Ma cosa sono i Tether dollars, al centro di tanti rumors maligni e voci catastrofiste?

Theter è una cryptovaluta emessa da

Tether Limited, una società di Hong Kong (con subsidiaries alle Virgin

Island) nata in seno a Bitfinex, di cui condivide lo stesso CEO, Jan

Ludovicus van der Velde. Lo scopo di questa cryptovaluta è quello di

coprirsi dalla volatilità. In poche parole, se hai una crypto come

Bitcoin su exchange e hai paura di un calo del prezzo, puoi convertire

in USDT, che hanno un valore che tende sempre a essere pari al dollaro,

quindi 1USDT = 1USD. La parità è mantenuta mediante l’espansione

monetaria arbitrariamente gestita da Tether Limited, mediante creazione e

distruzione di Tethers.

Perché usare Tether dollars anziché normalissimi USD? Balzano agli occhi tre ragioni in particolare:

1 – Per l’utente, non si pone più la

domanda “ma quei 50 mila dollari che ho sull’exchange li dovrò

dichiarare al fisco?”. Se l’utente possiede 50 mila USDT anziché 50 mila

USD ha semplicemente una crypto come un’altra, che rientra felicemente

nella zona grigia della regolamentazione.

2 – L’exchange può operare fregandosene

delle policies Know Your Customer e Anti Money Laundering (KYC/AML)

dettate dai governi, perché non sta conservando in alcun modo dollari

per conto degli utenti

3 – I dollari non si possono spostare in

giro per il mondo varcando legislazioni e frontiere nazionali, mentre

gli USDT si possono inviare ovunuqe con un click. Tether è a tutti gli

effetti una cryptovaluta e il suo registro pubblico è scritto sulla blockchain Bitcoin

Per questa ragione Tether è sempre più

utilizzata dagli exchange in tutto il mondo che non hanno le licenze per

operare come intermediari finanziari tradizionali, o non hanno una

banca di appoggio, per cui possono permettere solo il trading di

cryptocurrencies. Ad esempio Poloniex, Shapeshift o Bittrex.

Ci sono due elementi che rendono particolare Tether rispetto alle altre crypto:

– L’emissione e distruzione di tokens è completamente centralizzata nelle mani di Tether limited.

– Possedere Tether dollars dà titolo

all’utente ad un equivalente quantità in dollari tenuta in riserva da

Tether limited, come si vede nei termini legali:

“Tether Tokens are fully backed by the currency or property used to purchase them at issuance. Tether Tokens are denominated in a range of currencies. For example, if you purchase EURT, your Tethers are fully backed by Euros. If you cause to be issued EURT 100.00, Tether holds €100.00 to back those Tether Tokens.”https://tether.to/legal/

“Tether Tokens are fully backed by the currency or property used to purchase them at issuance. Tether Tokens are denominated in a range of currencies. For example, if you purchase EURT, your Tethers are fully backed by Euros. If you cause to be issued EURT 100.00, Tether holds €100.00 to back those Tether Tokens.”https://tether.to/legal/

(Tether ha iniziato a emettere anche token legati all’Euro e altre monete fiat)

Questo in teoria significa che chi

possiede USDT potrà reclamare i propri USD. Ma non è così semplice: gli

exchange non permettono di reclamare direttamente i dollari sul proprio

conto corrente bancario, per due ragioni:

– I dollari sono tenuti in riserva sulle

banche cui si appoggia Tether Limited. Quindi se non si è un cliente

identificato da Tether e che ha superato le verifiche KYC/AML, non è

possibile ricevere i fondi sul proprio conto bancario. È chiaro che ciò è

dovuto non a un limite di Tether, ma alla regolamentazione dei governi

– Anche se si è clienti verificati di

Tether Limited, potrebbe non essere possibile ricevere i dollari sul

proprio conto per via di ulteriori restrizioni nazionali. È il caso dei

cittadini Statunitensi che si sono visti chiudere i prelievi da

Bitfinex. Non per via di Tether quindi, ma della burocrazia

statunitense: le principali banche Taiwanesi su cui opera Tether Limited

sono state bloccate dalle corrispondenti banche USA, inclusa Wells

Fargo.

Quindi l’unico caso in cui è possibile

ritirare effettivamente i dollari è interfacciarsi direttamente con

Tether, oppure Bitfinex. Con l’eccezione di problematiche legali, Tether dichiara che i possessori possono regolarmente convertire i propri USDT in dollari sonanti:

“Absent a reasonable legal justification not to redeem Tether Tokens,

and provided that you are a fully verified customer of Tether, your

Tether Tokens are freely redeemable”.

Le problematiche legali tuttavia sono

state eccome d’intralcio a Bitfinex, che ha addirittura smesso di

servire gli account verificati Statunitensi, principalmente per la

pretesa della United States Securities and Exchange Commission

di assoggettare le ICO ai regolamenti della finanza tradizionale.

L’exchange, in agosto 2017, giustificò la decisione di sospendere il

servizio per i cittadini USA affermando che “una percentuale

incredibilmente piccola dei ricavi [di Bitfinex] proviene da account

verificati di individui statunitensi, mentre una quantità drasticamente

sproporzionata di risorse viene spesa per questi utenti, fra richieste

di supporto, regolamenti, spese legali”.

Nonostante la lotta con la burocrazia,

Tether ha recentemente avuto un grande successo, ottenendo un’adozione

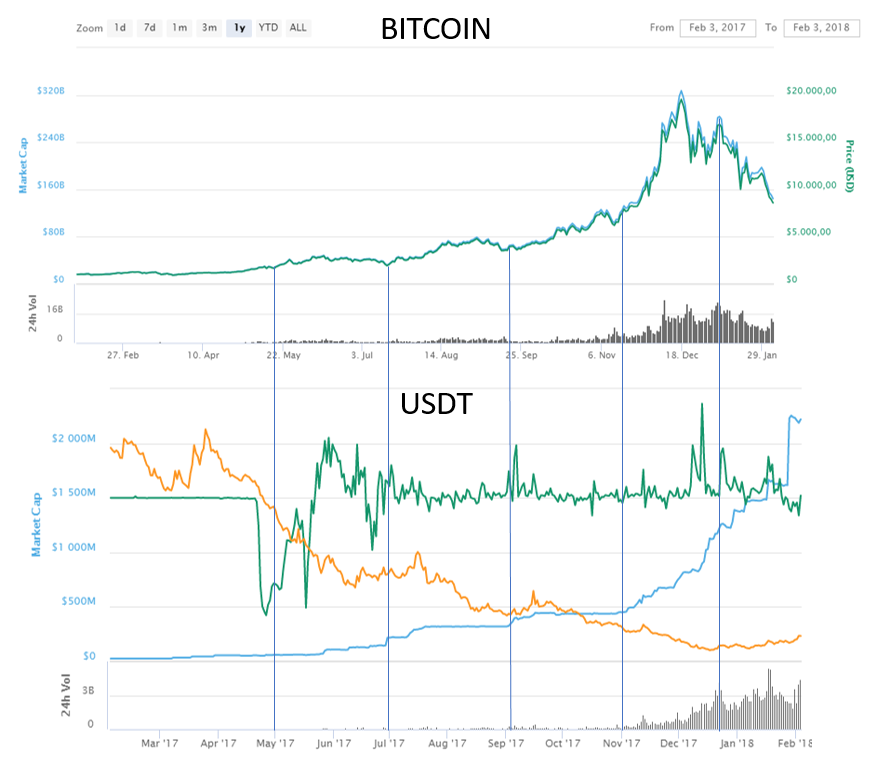

sempre maggiore da parte degli exchange di tutto il mondo. La linea blu

nel grafico segue la capitalizzazione di mercato che in 1 anno è passata

da 0 a 2,2 miliardi di dollari.

Stando ai Terms of Service di Tether,

questo significa che nelle banche taiwanesi di Tether Limited dovrebbero

esserci oltre 2 miliardi di dollari in riserva. È forse

un’esagerazione?

Un account twitter attivissimo e molto seguito, l’utente anonimo Bitfinex’ed (https://twitter.com/bitfinexed)

è particolarmente accanito contro Bitfinex e si cimenta in articoli e

teorie complottistiche sull’accoppiata Tether e Bitfinex che mettono in

agitazione gli utenti. Fra queste dicerie, vi è l’ipotesi che Tether si

sia inventata numeri così alti e in realtà abbia “stampato” 2 miliardi

di tether senza avere la corrispondente riserva in dollari. Con questi 2

miliardi avrebbe “giocato” su Bitfinex, comprando e vendendo Bitcoin a

piacimento, manipolando così il prezzo di mercato. Questo fatto spaventa

molto gli utenti: se un utente “scopre” di aver pagato 1 bitcoin 18

mila dollari solo perché il prezzo era manipolato da dei falsari, sarà

più facilmente indotto al panic sell. Dopotutto 2 miliardi di dollari

sono numeri così elevati che non stupisce sollevino dicerie malevole. A

queste dicerie si aggiunge l’operato delle autorità americane che, come

possiamo immaginare, non vedono di buon occhio il Tether. In fondo, è

come se la società di Hong Kong avesse affiancato la Federal Reserve,

emettendo dei token rappresentativi del dollaro, ma operando senza

sottostare ad alcun regolamento USA e muovendo questi token a

piacimento, creandoli e distruggendoli sulla base di una (presunta)

riserva in dollari. Per questa ragione, le autorità USA hanno inviato

recentemente un mandato di comparizione (“subpoena”) a Tether. Questo

non significa che Tether sia accusato di qualcosa in particolare, ma

certamente sostituirsi alla banca centrale dello Stato più potente del

mondo è un’azione ardita che non passa inosservata. La notizia ha

agitato ancor più un mercato già in fase “bear”, contribuendo al crollo

del prezzo di questi giorni.

MERO COMPLOTTISMO O VERITÀ?

Ma tutte queste dicerie hanno un

fondamento? E se si rivelasse vero che Tether Limited fa riserva

frazionaria e stampa token senza un’equivalente riserva in dollari, cosa

accadrebbe al mercato delle crypto?

Se sia vero o no, io non posso certo dare una risposta certa, ma posso invitarvi a fare un paio di considerazioni logiche.

Anzitutto, Tether è utilizzato da vari exchange, non solo Bitfinex. Tuttavia solamente considerando quest’ultimo, sappiamo che il valore dei bitcoin nel solo cold wallet è di circa 1.5 miliardi di dollari e, da aggiungersi a questa riserva, ci sono tutti gli indirizzi hot wallet.

Dato che la capitalizzazione di mercato e i volumi di Bitcoin sono meno

di 1/3 rispetto al totale di tutte le cryptovalute, potremmo ipotizzare

che il solo Bitfinex abbia in riserva valori degli utenti in crypto per

un controvalore che, nel complesso, è il doppio della sua riserva di

soli Bitcoin in cold wallet, diciamo 3 miliardi di dollari. A questo

punto, sembrano ancora così tanti i 2.2 miliardi di tether dollars? E

alle riserve e ai volumi di Bitfinex, dobbiamo ancora aggiungere tutti

gli altri exchange che usano Tether. Sono i calcoli della casalinga, ma

ci vuole poco per capire che arriviamo a cifre davvero considerevoli.

Zhao Dong, noto early adopter Bitcoin,

nonché shareholder di Bitfinex ha dichiarato che “io e Lao Mao abbiamo

dato un’occhiata ai conti USD di Tether e Bitfinex nella stanza di

Giancarlo [Giancarlo Devasini, numero due di Bitfinex], e l’account

di Tether ammonta a 1.8 miliardi di dollari, mentre Bitfinex 1.1

miliardi. Il numero totale dei due account è di circa 3 miliardi USD,

ovvero superiore all’attuale circolante di USDT” (vedi fonte)

Quindi l’emissione di questi

USDT potrebbe semplicemente corrispondere all’ingresso di nuove persone

interessate ad investire nel mondo delle crypto, depositando

dollari che vengono messi a riserva e convertiti in tether dollars. In

effetti, dall’estate 2017 Bitcoin ha iniziato ad essere al centro delle

attenzioni dei media e delle masse, gli exchange hanno avuto sempre più

difficoltà a gestire l’ingresso di nuovi utenti e, come abbiamo visto

recentemente, in dicembre molti dei principali exchange hanno persino

chiuso alle nuove iscrizioni per la troppa affluenza (Bitfinex, The Rock

Trading, Binance), o addirittura hanno completamente sospeso il

servizio, per fare un upgrade alla capacità della piattaforma (Kraken).

Non sorprende che fino a dicembre il

prezzo di Bitcoin sia salito per l’ingresso di nuovi utenti, quindi

l’ingresso di nuovi dollari nel sistema e, di conseguenza, anche tether

dollars.

Come

si vede dal grafico, l’immissione di nuovi tethers (linea blu nel

grafico inferiore) corrisponde fino a dicembre all’aumento del prezzo di

Bitcoin (linea verde nel grafico superiore).

Qualcuno ha una teoria diversa: il

Bitcoin è salito non per via dell’ingresso di nuovi utenti, ma perché

BTC veniva acquistato dai tether “creati dal nulla”, senza riserve in

dollari. Questa spiegazione però mal si confà ai dati macroeconomici che

abbiamo a disposizione. È davvero dura credere che la salita

del BTC da 2 a 19 mila dollari (maggio-dicembre) sia stata sospinta

dalla creazione di USDT, quando prima di Natale il market cap di Tether

non aveva nemmeno raggiunto i 700 milioni di USDT in circolazione.

Il market cap di tutte le crypto era già altissimo, mentre 700 milioni

di USDT (e relativi volumi giornalieri) sono una nullità in confronto.

L’aggregato dei volumi giornaliero in tutte le monete fiat (dollaro,

euro, yen, yuan, won etc.) è passato dai 5 ai 50 miliardi di dollari al

giorno nell’arco di pochi mesi. Il valore in dollari del market cap

totale delle crypto era già di 300 miliardi di dollari a dicembre. L’influenza di Tether, anche fosse una vera truffa, sarebbe davvero limitata.

In ogni caso, questa teoria complottista

non spiegherebbe l’immissione recente di 600 milioni di Tether sul

mercato coincidente al crollo di Bitcoin. Insomma non c’è correlazione fra immissione di USDT e pump di Bitcoin. Anzi, come mostravo in questo articolo,

Tether è stato emesso in grandi quantità anche negli altri grossi dump

del prezzo di Bitcoin: a Novembre, mentre il market cap di Bitcoin passa

da 150 a 100 miliardi di dollari (-35%), i tether andavano da 500 a 600

milioni (+20%), analogamente, dall’1 al 15 settembre, i tether passano

da 320 milioni a 445 milioni (+40%), mentre Bitcoin calava da 80

miliardi a 56 miliardi (-30%). In poche parole, non possiamo ricollegare

la creazione di Tether a un particolare andamento in salita o discesa

del Bitcoin. L’unica informazione che possiamo dedurre è che, se dietro a

Tether Limited non c’è niente di losco, semplicemente una nuova

immissione significa che molti utenti hanno recentemente depositato

grandi quantità di dollari che sono lì, pronti per comprare

cryptovalute. Segnale che concorderebbe con le difficoltà degli exchange

a gestire la massa di utenti in arrivo a dicembre. Insomma i dati

macroeconomici non sembrano minare l’autenticità del prezzo di mercato

di Bitcoin come genuina espressione della domanda e offerta degli

utenti.

Ma teorie catastrofiste a parte, Tether

e Bitfinex potrebbero comunque sfruttare la situazione, conseguendo

profitti mediante comportamenti malevoli? La risposta è facile: “si,

esattamente come tutti gli altri exchange e banche del mondo”.

Infatti, non c’è alcuna differenza fra Bitfinex e decine di altri

exchange da questo punto di vista e non vedo la ragione di preoccuparsi

in particolare per Bitfinex, che anzi essendo da mesi (o forse anni) coi

riflettori puntati addosso, per l’utente potrebbe anche essere una

scelta più saggia rispetto a un exchange meno conosciuto.

Infatti se un utente compra USD

su Bitfinex, sta comprando USDT, poiché Bitfinex non presenta la

differenza fra i dollari e il token che li rappresenta (Tether). È

questo un comportamento scorretto o corretto? Dato che Tether e Bitfinex

sono pressoché la stessa entità, direi che è corretto. Perché?

Semplice: qualsiasi exchange usa un token o comunque un’informazione

digitale rappresentativa dei dollari che tiene in riserva.

Questa riserva è generalmente un dato in una banca, non certo contante

sotto al materasso del CEO dell’exchange. Non ci possiamo certo

aspettare che quando compriamo USD su Kraken o Coinbase,

il CEO di questi exchange sposti delle banconote sonanti da sotto il

cuscino con scritto Bob e le metta sotto un altro cuscino con scritto

Alice. Se Alice vende BTC a Bob su Kraken, i dollari che vanno da Bob ad

Alice rimangono belli fermi nel conto di Kraken, nella banca x o y.

Quello che effettivamente si muove, è un dato digitale di pura

contabilità: n. dollari sono passati ad Alice. Se l’exchange usa

un token come Tether o un altro tipo di contabilità, come inchiostro su

un registro, o un foglio excel, o nel database SQL della piattaforma,

cosa cambia all’utente finale? I movimenti di Tether sono anzi più

trasparenti rispetto alla contabilità tenuta in un database bancario,

poiché vengono scritti su blockchain: http://omnichest.info/lookupsp.aspx?sp=31

In fondo, tutti gli exchange potrebbero

fare riserva frazionaria e quindi rischiare di essere insolventi,

esattamente come fanno le banche tradizionali. Noi che ci preoccupiamo

tanto per Bitfinex siamo per caso andati a controllare se i movimenti in

dollari o euro di Kraken o GDAX sono coperti al 100% da riserva in

moneta fiat? Abbiamo fatto indagini per cercare di scoprire se i

dipendenti di questi exchange fanno insider trading? Anzi, dirò di più,

pensiamo forse che le grandi banche tradizionali, apparentemente così

ligie alle autorità pubbliche occidentali, siano in una condizione

migliore?

Personalmente, mi fido più di un

exchange che dimostra inequivocabilmente di avere in riserva oltre un

milione di Bitcoin e dove i passaggi contabili in dollari sono

registrati sulla blockchain, piuttosto che una banca tradizionale. Di

base, c’è più trasparenza per l’utente finale e, se proprio dovesse

esserci una truffa, abbiamo visto che non vige comunque l’anarchia

totale: persino i frodati da MTGox, dopo il famoso fallimento, hanno

potuto appellarsi alle autorità pubbliche e avere anche un risarcimento

(per quanto in vile moneta fiat).

La differenza fra Bitfinex e una banca come Monte dei Paschi è che almeno il

cold wallet in bitcoin di Bitfinex, con tutta la sua riserva, è

osservabile da chiunque, in tutti i suoi movimenti, in qualsiasi

momento, ad un semplice click, poiché

è trasparente e registrato sulla blockchain. Probabilmente, se fosse la

stessa cosa per Monte dei Paschi, non saremmo arrivati alla situazione

per cui c’è bisogno di 8 miliardi di euro pagati dai contribuenti per

coprire, ancora una volta nella storia, la solita frode-non-frode della

riserva frazionaria.

Detto ciò, è sempre meglio non fidarsi di nessuno.

Il bello di Bitcoin è proprio che puoi custodirlo e trasferirlo ovunque

nel mondo senza doverti affidare a una banca né a un exchange. Se ritiriamo i nostri Bitcoin dall’exchange e li teniamo sul wallet, passa la paura.

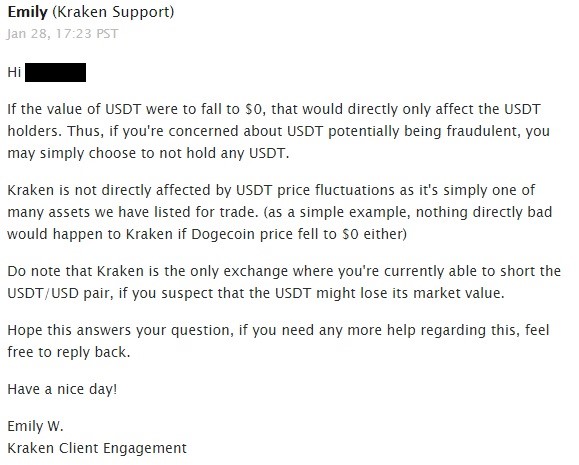

Ma ora stiamo parlando di Bitfinex, che

ne è degli altri exchange che listano USDT? Se Tether si rivelasse una

frode, si scatenerebbe un effetto domino? No. Gli exchange non si

sobbarcano alcuna responsabilità: se Tether fallisce e il valore va a

zero, l’utente incorre in una perdita esattamente come se tenesse

sull’exchange una qualsiasi altra cryptovaluta. Nessun exchange eccetto

Tether Limited garantisce la conversione 1USDT=1USD. Lo chiarisce bene

Kraken:

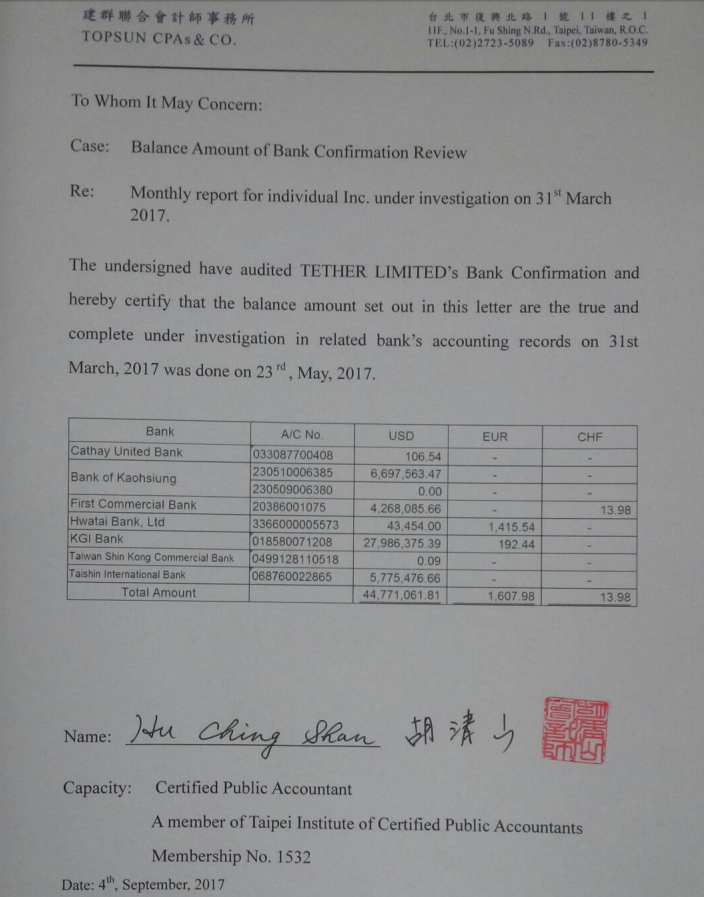

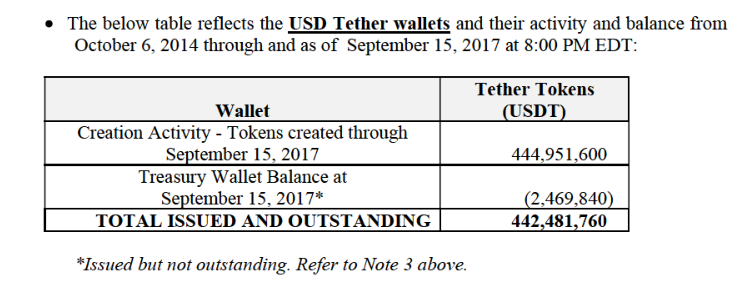

Il documento è datato 4 settembre 2017, ma fa riferimento allo stato dei conti in banca di Tether fino al 31 marzo 2017. In seguito, Tether Limited si è rivolta a Friedman LLP, in New York, per svolgere auditing. L’agenzia ha rilasciato un documento da cui risulta la correttezza dei conti dal 6 ottobre 2014 al 15 settembre 2017, come possiamo leggere dal documento integrale

Tuttavia il documento non è un audit ufficiale, ma un “servizio di consulenza” e risalente comunque a

settembre. A gennaio di quest’anno Bitfinex termina il rapporto con Friedman LLP senza dare particolari spiegazioni. Perché? La risposta forse ce la può dare ancora Zhao Dong, il quale afferma che Giancarlo Devasini non è attualmente nella posizione di divulgare apertamente lo stato dei conti in banca per via delle pressioni da parte degli Stati Uniti, che sta cercando di bloccare Tether con vari mezzi e, in futuro, Tether potrebbe non ancorarsi più al dollaro, ma ad un’altra moneta, come l’Euro o lo Yen. Il commento integrale di Zhao Dong, che si può leggere qui, arriva guarda caso proprio due settimane dopo il lancio di EURT, ovvero i Tether Euro. Se Tether dimostra agli Stati Uniti che sta emettendo una cryptovaluta usando 2 miliardi di dollari come sottostante, probabilmente i problemi di Tether si accentuano anziché diminuire. Insomma, pare più probabile che tutti i limiti ai trasferimenti bancari e l’opacità di Tether siano dovuti non tanto a tentativi di frode, quanto alla fatica ad aggirare i paletti posti dalle autorità statunitensi.

Non garantisco per nessuno, ma se proprio bisogna scegliere fra Tether e il misterioso account Bitfinex’ed, ammetto di avere delle simpatie. Mi chiedo chi è che finanzi quei dieci o quindici tweet e articoli che Bitfinex’ed pubblica ogni giorno, scagliandosi quotidianamente contro Tether, Bitfinex e molti altri big delle cryptovalute: https://twitter.com/bitfinexed

Non garantisco per nessuno, ma se proprio bisogna scegliere fra Tether e il misterioso account Bitfinex’ed, ammetto di avere delle simpatie. Mi chiedo chi è che finanzi quei dieci o quindici tweet e articoli che Bitfinex’ed pubblica ogni giorno, scagliandosi quotidianamente contro Tether, Bitfinex e molti altri big delle cryptovalute: https://twitter.com/bitfinexed

C

BITFINEX E' UN EXCHANGE SANO .....QUALCUNO VUOLE LIMITARE LA SUA ATTIVITA'. PRESERVERE L'INTEGRITA' DI BITFINEX SIGNIFICA PRESERVARE UN PO' DI LIBETA' NEL MONDO CRIPTO.

Iscriviti a:

Commenti sul post (Atom)

Nessun commento:

Posta un commento